Festhypotheken überholen Geldmarkt-Hypotheken

Lang galt die Geldmarkt-Hypothek als die günstigste Finanzierungsform für ein Eigenheim. Hypothekarnehmer, die mit Zinsschwankungen umgehen können, entschieden sich in der Vergangenheit oft und gern für eine Libor-Hypothek. Unlängst jedoch hat die Geldmarkt-Hypothek ihre Alleinstellungsmerkmale eingebüsst.

Die heutige Geldmarkt-Hypothek erfüllt kaum mehr Kundenbedürfnisse

Einen weiteren Rückschlag erlitt die Libor-Hypothek mit der Einführung von Rahmenkreditverträgen. Praktisch alle Anbieter schränken damit bei dieser Finanzierungsform die von Kundinnen und Kunden gewünschte Flexibilität für einen Anbieterwechsel oder eine Rückzahlung ein. Die Regel sind Rahmenverträge mit einer Laufzeit von zwei bis fünf Jahren. Zuvor war eine Anpassung auf das Ende jeder Libor-Periode möglich, also üblicherweise alle drei Monate. Es gibt bei einigen Anbietern zwar weiterhin die Möglichkeit, beim Verkauf der Liegenschaft kostengünstig auszusteigen, und mehrheitlich die Option, auf das Ende der nächsten Libor-Periode kostenfrei in eine Festhypothek beim gleichen Anbieter zu wechseln. Das sind aber keine Alleinstellungsmerkmale mehr.

Festhypotheken bieten immer mehr Optionen

Festhypotheken sind an fixe Laufzeiten gebunden, weshalb bei vorzeitigem Ausstieg eine Vorfälligkeitsprämie bezahlt werden muss. Es gibt aber zunehmend Anbieter, wie beispielsweise Pensionskassen, die insbesondere bei sehr langen Laufzeiten einen kostengünstigen oder gar kostenlosen Ausstieg ermöglichen. Vermehrt werden auch Switch-Optionen zum kostenfreien Wechsel in neue Festhypotheken angeboten. Diese Option ermöglicht während der Laufzeit einer Festhypothek jederzeit den Umstieg in eine länger laufende Festhypothek, sofern der neue Zinssatz höher ist. So kann beispielsweise bei einem erwarteten Zinsanstieg vor Ablauf der bestehenden Hypothek vorzeitig eine neue Festhypothek abgeschlossen werden. Des Weiteren ist das Risiko, bei einer vorzeitigen Auflösung der Hypothek, beispielsweise im Falle eines Liegenschaftverkaufs, eine teure Vorfälligkeitsprämie bezahlen zu müssen, im aktuellen Tiefzinsumfeld gering. Denn die Chance, dass die Käufer eine langjährige Hypothek von häufig unter 1 Prozent übernehmen und der Kreditgeber zustimmt, ist hoch.

Interesse an den Libor-Hypotheken nimmt stetig ab

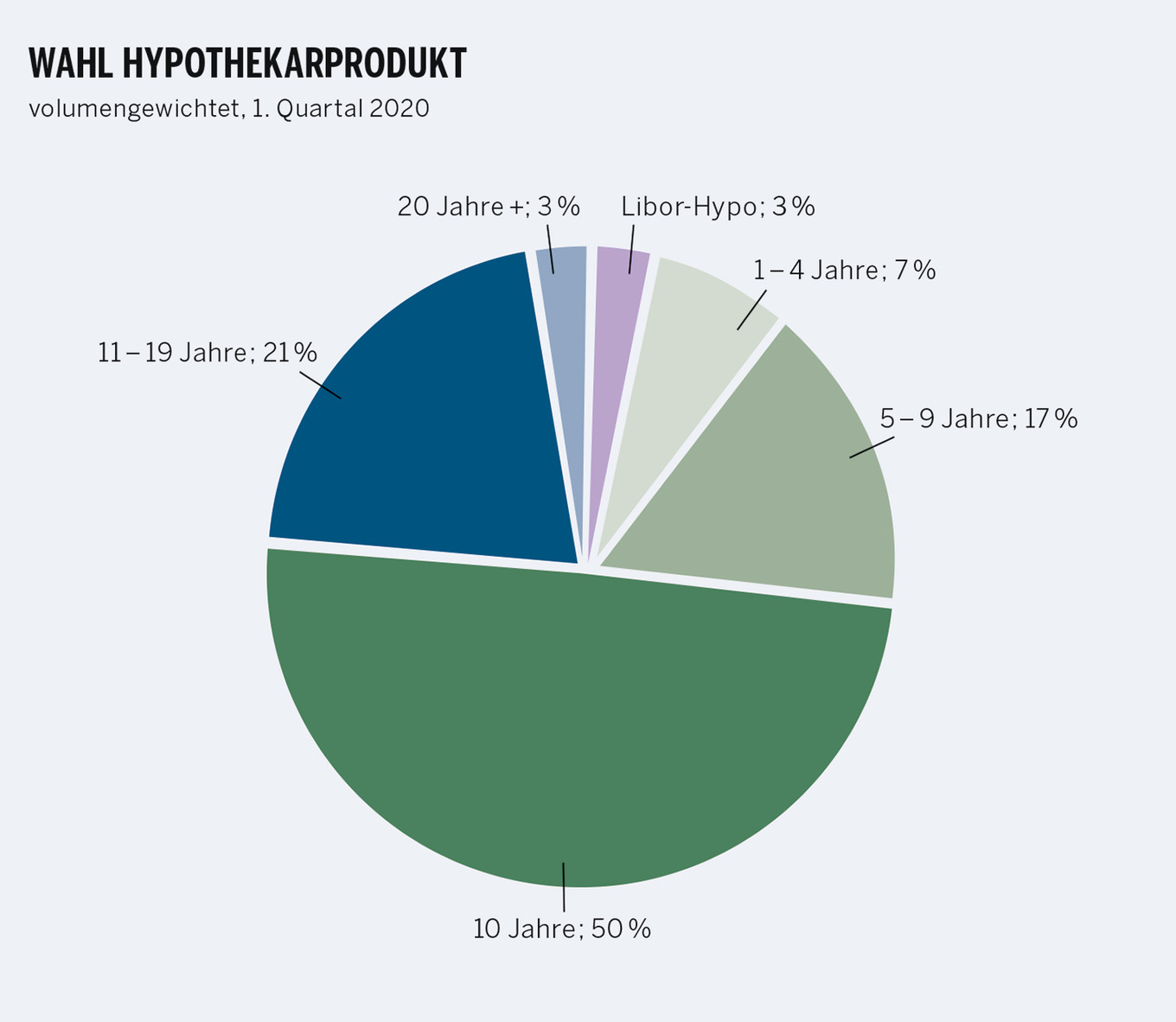

Die Flexibilisierung der Festhypotheken und die tiefen Zinsen haben dazu geführt, dass sich die Nachfrage nach Libor-Hypotheken in den letzten fünf Jahren mehr als halbiert hat. Während die Libor-Hypothek 2015 noch 11 Prozent des Abschlussvolumens aller Hypothekarabschlüsse bei Moneypark ausmachte, hat sich dieser Anteil 2019 auf 6 Prozent reduziert. Im ersten Quartal 2020 schlossen Moneypark-Kunden nur noch 3 Prozent der Hypothekarvolumen als Libor-Hypothek ab. Ein Teil der Einbusse dürfte auch auf die Umstellung vom Libor auf den Saron per Ende 2021 zurückzuführen sein.

Langfristige Festhypotheken werden begehrter

Vom Rückgang der Libor-Hypotheken profitierten vorwiegend Festhypotheken mit mittleren bis längeren Laufzeiten, nicht jedoch solche mit kurzen Laufzeiten. Seit 2018 steigt die Beliebtheit von sehr langen Laufzeiten über zehn Jahre stetig, und im ersten Quartal 2020 wurde schon ein Viertel des von Moneypark vermittelten Hypothekarvolumens für elf oder mehr Jahre abgeschlossen. Das hat auch mit der Wahl des Hypothekargebers zu tun: Vor allem Pensionskassen und Versicherungen vergeben langfristige Hypotheken zu attraktiven Konditionen. Während Versicherungen schon seit Jahren rund 20 Prozent des durch Moneypark vermittelten Hypothekarvolumens finanzieren, sind Pensionskassen in den letzten Jahren anteilsmässig stark gewachsen. Sie vergaben im Jahr 2019 bereits knapp einen Viertel der vermittelten Hypotheken. Für Pensionskassen sind diese im derzeitigen Niedrigzinsumfeld eine gute Alternative zu Bundesobligationen, wodurch ihr Interesse an Hypotheken weiter zunehmen dürfte. Der Siegeszug der Festhypotheken wird im aktuellen Zinsumfeld weiter voranschreiten. Die Saron-Hypothek wird es vorerst schwer haben, gegen diesen Trend anzukommen.

Auf den Libor folgt der Saron

Aufgrund des Manipulationsskandals des Libors 2011 wird der Referenzzinssatz per Ende 2021 eingestellt. Zukünftig wird der Saron (Swiss Average Rate Overnight) als Basis für die Geldmarkt-Hypotheken in der Schweiz dienen. Der Saron und der Libor unterscheiden sich vor allem in zwei Aspekten: Während der Saron auf tatsächlichen Transaktionen und Preisen basiert, wird der Libor aus den Abmachungen zwischen Banken errechnet. Ausserdem ist der Saron ein Tagessatz, hat also eine Laufzeit von einem Tag respektive einer Nacht. Der Libor hingegen ist der Zinssatz für die Ausleihung von Geldern für eine gewisse Laufzeit, meistens drei Monate. Derzeit bieten noch praktisch alle Hypothekaranbieter Libor-Hypotheken an, jedoch mit unterschiedlichen Bedingungen. Einige Anbieter schliessen nur noch Rahmenverträge bis Ende 2021 ab, während andere ihre üblichen Rahmenverträge von drei bis fünf Jahren beibehalten und in den Verträgen darauf hinweisen, dass während der Laufzeit die Basis für die Berechnung des Hypothekarzinses ändern wird. Eine dritte Gruppe wiederum offeriert Libor-Hypotheken ohne Rahmenvertrag, damit sie jederzeit ihre Vertragsbedingungen ändern und auf den Saron wechseln können. Bei einer allfälligen Anpassung des Hypothekarvertrags auf Ende 2021 sollten Betroffene unbedingt darauf achten, dass die Marge unverändert bleibt. Grundsätzlich sieht der Gesetzgeber jedoch vor, dass eine solche Vertragsänderung nicht zum Nachteil der Kundinnen und Kunden gereichen darf.